Pubblicato il: 23-7-2024

Condividi

Condividi

Fino a ora, i risparmiatori si sono basati principalmente su valutazioni ESG soggettive, misurando le loro esposizioni solo su base qualitativa e al massimo limitando la loro scelta a titoli con elevato rating ESG. Il passaggio rilevante con strategie ESG di natura quantitativa e sistematica non è ancora stato pienamente considerato dagli investitori.

L'identificazione di strategie profittevoli guidate dai punteggi ESG delle aziende è decisamente importante. In primo luogo, se un’allocazione basata sulle valutazioni ESG portasse a conseguire rendimenti di portafoglio superiori al mercato si potrebbe essere propensi ad identificare questo nuovo segnale come fonte aggiuntiva di rischio sistematico. Ciò sarebbe rilevante per i gestori dei fondi che potrebbero voler tenere conto di questo nuovo rischio nelle loro decisioni di allocazione. In secondo luogo, evidenze di rendimenti superiori a quelli del mercato potrebbero fornire indicazioni importanti sui legami che intercorrono tra il costo del capitale azionario e le dinamiche del fenomeno ESG.

Nell’episodio numero 31 del format audiovisivo Focus ESG, il Prof. Massimo Guidolin dell’Università Bocconi affronta questi temi parlandoci della ricerca condotta dal suo team, all’interno dello Spoke 4 di finanza sostenibile del progetto Grins.

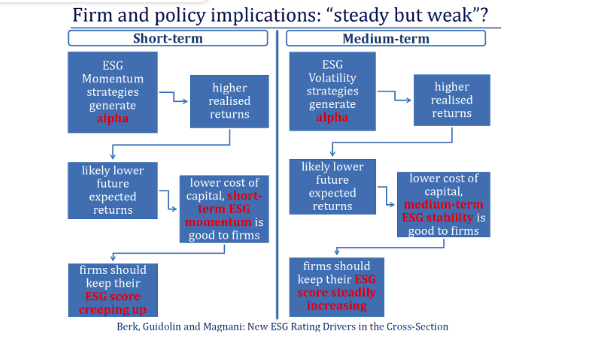

L’attività di ricerca si pone l’obiettivo di sviluppare e testare l'efficacia di due strategie quantitative legate ai punteggi ESG e applicate a dati derivanti dai mercati azionari europei. In particolare si valuta come i segnali legati all'ESG possano svolgere un ruolo importante nelle decisioni strategiche di allocazione di portafoglio e se il costo del capitale proprio di un'azienda sia influenzato maggiormente da una tendenza virtuosa al miglioramento dello score ESG della società stessa o dal fatto che tali punteggi non fluttuino in maniera eccessiva.

I risultati indicano che la strategia “momentum”, che implica acquistare sistematicamente azioni di aziende "vincitrici" e vendere quelle "perdenti" nello spazio ESG, consegue un rendimento medio superiore al mercato. La strategia, concretamente, investe in società che nell’arco del mese precedente hanno visto un miglioramento del proprio rating ESG maggiore rispetto ai diretti concorrenti, definiti in termini di dimensione e inquadramento settoriale, mentre disinveste nel caso opposto.

Il risultato è però sensibile al provider di informazioni ESG: il guadagno diventa infatti negativo e significativo nel caso in cui si faccia affidamento ai dati forniti da MSCI, mentre è più piccolo, ma positivo e accuratamente stimato nel caso di Sustainalytics.

Dall’analisi emerge quindi l'ipotesi che il momentum ESG a un mese rappresenti un nuovo tipo di rischio sistematico, anche se sono determinanti le modalità di rimozione delle distorsioni di dimensione e settore di appartenenza, il periodo in cui il momentum ESG viene calcolato (1 mese vs. periodi di lunghezza superiore) e la fonte specifica dei rating (cioè Sustainalytics vs. MSCI).

L’analisi, inoltre, indaga l'esistenza di un fattore di bassa volatilità ESG, ipotizzando che l'incertezza sulla qualità del rating di un'azienda possa rappresentare un'ulteriore fonte di rischio. Infatti, un portafoglio che acquista sistematicamente nel tempo le azioni con punteggi ESG stabili e vende azioni con punteggi instabili guadagna. Questa evidenza è più robusta della precedente poiché si mantiene inalterata rispetto all’uso di diversi periodi di stima della volatilità e vale per entrambi i provider di dati.

I risultati indicano quindi che il momentum ESG a breve termine e la stabilità delle valutazioni ESG possono generare rendimenti aggiustati per il rischio significativi, suggerendo che essi potrebbero rappresentare fonti di rischio sistematico. Vi sono inoltre implicazioni di strategia aziendale interessanti, come la possibilità che punteggi ESG stabili ma crescenti nel tempo possano ridurre il costo del capitale proprio delle aziende.

Il team del Prof. Guidolin sta valutando anche i rischi potenziali legati a possibili pratiche opache da parte delle aziende volte a manovrare i propri punteggi ESG allo scopo di mitigare il proprio costo del capitale. I risultati, quindi, rafforzano la necessità di regolamentazioni più stringenti sulla opacità e manovrabilità dei rating - è infatti in corso la consultazione per l’adozione del Regolamento del Parlamento Europeo e del Consiglio sulla trasparenza e sull'integrità delle attività di rating ambientale, sociale e di governance (ESG) - e le analisi continuano per comprendere appieno gli effetti delle valutazioni ESG sui mercati finanziari e sulle politiche aziendali.

L’Italia registra una copertura assicurativa insufficiente sui nuovi rischi sociali e climatici, con una protezione limitata per famiglie e imprese. Il workshop ha offert...

2026

2026

Insurance, climate, health, financial stability: a Roma il workshop Grins del 21 gennaio

Workshop dedicato alla presentazione e discussione delle più recenti ricerche sviluppate nell’ambito dei progetti Grins e AGE-IT.

Finanza digitale e inclusività: uno studio Grins al centro del dibattito nazionale

Uno studio sulla finanza digitale come strumento di inclusività finanziaria ha recentemente ricevuto attenzione da parte di importanti media nazionali, tra cui Il Sole 24...

La nuova fase della rendicontazione di sostenibilità: l’analisi di Vera Palea a Focus ESG

Tra semplificazione e qualità dei dati, la rendicontazione entra in una fase decisiva. Ne parliamo nella nuova puntata di Focus ESG.

2025

2025

Il 3 e 4 dicembre il Campus San Giobbe dell’Università Ca’ Foscari Venezia ospita il terzo workshop di finanza sostenibile, con sessioni dedicate a ESG, innovazione digit...

C.r.e.d.i.t. 2025: la mappa dei rischi globali tra geopolitica, clima e intelligenza artificiale

A Venezia, al convegno internazionale C.r.e.d.i.t. 2025, esperti da tutto il mondo hanno discusso dei rischi globali legati a geopolitica, intelligenza artificiale, cambi...

Finanza digitale e imprenditorialità sostenibile: due giorni di confronto internazionale a Bergamo

Lunedì 9 e martedì 10 giugno 2025, presso il Dipartimento di Scienze Aziendali dell’Università degli Studi di Bergamo, si è tenuto il workshop “Digital Finance, Inclusion...

Debito pubblico e rischi ambientali: il confronto tra ricercatori a Palermo

Il 31 maggio 2025, presso il Dipartimento di Scienze Economiche, Aziendali e Statistiche dell’Università di Palermo, si è svolto lo Spoke-4/WP-4 General Meeting.

2025

2025

Finanza digitale e startup green: il workshop internazionale all’Università di Bergamo

Il 9 e 10 giugno 2025 l’Università di Bergamo sarà teatro di due giornate dedicate alle nuove sfide della finanza tra ricerca, innovazione e sostenibilità.

2025

2025

Green o brown? Il futuro ESG nel secondo giorno di convegno alla Fenice di Venezia

Le dimensioni ESG saranno ancora un driver per imprenditori e finanza? Un report dal secondo giorno di convegno ESG Rewards e Talk&In a Venezia.

2025

2025

Di cosa si è parlato al Teatro la Fenice di Venezia durante l’evento coordinato dal gruppo Finanza Sostenibile di Grins.

Tredici sfumature di greenwashing: Massimiliano Bonacchi interviene a Focus ESG

L’Università di Bolzano ha sviluppato un algoritmo IA in grado di riconoscere il greenwashing e identificare situazioni a rischio. Il Professor Bonacchi ne parla a Focus ...

2025

2025

Il 26 e 27 maggio 2025 a Venezia, due giornate tra arte, innovazione e impresa per premiare l’impegno ESG concreto e discutere il futuro della sostenibilità.

2025

2025

Dal 21 al 23 maggio 2025, il Dipartimento di Economia dell’Università Ca’ Foscari Venezia ospiterà la 30ª edizione della conferenza internazionale Forecasting Financial M...

Donne e finanza: una nuova prospettiva dalla ricerca del gruppo di finanza sostenibile

Uno studio dell’Università Ca’ Foscari Venezia, presentato dalla Prof.ssa Caterina Cruciani, esplora il ruolo delle donne negli investimenti ESG, mentre i dati di Banca I...

Il cambiamento climatico rappresenta una minaccia crescente per l’economia italiana, con un impatto diretto su imprese e infrastrutture. Il team Prometeia è intervenuto a...

Impatto del cambiamento climatico sul sistema Italia: rischi fisici e di transizione

Un focus sul lavoro di ricerca del Work Package 4.3 dello Spoke 4 (Finanza Sostenibile) di Grins, sugli impatti multiformi dei rischi climatici sull'economia e sul sistem...

2025. Quali visioni per la sostenibilità? Marco Frey e Monica Billio a Focus ESG

La sostenibilità ambientale può entrare in conflitto con quella economica? Come le dinamiche geopolitiche influenzano le scelte legate alla sostenibilità? E qual è il ruo...

L’instabilità politica e il declino demografico sono due fenomeni al centro della discussione politica in Europa, che si intrecciano alle sempre maggiori attenzioni per l...

Le analisi e i risultati del lavoro di oltre cento ricercatori esposti durante il workshop di Finanza Sostenibile di Grins dello scorso 2 e 3 dicembre.

2024

2024

Il 2 e 3 dicembre 2024 si riunisce il gruppo di lavoro sulla Finanza Sostenibile di Grins presso il Campus San Giobbe dell'Università Ca' Foscari Venezia.

Come i criteri ESG stanno trasformando le politiche retributive dei top manager in Italia e in Europa: opportunità, obiettivi ambientali e le sfide di una verifica indipe...

2024

Verranno presentati aggiornamenti e nuove ricerche sui temi della finanza digitale e dell’inclusione, con un focus particolare sulle opportunità per i giovani imprenditor...

2024

2024

Spoke 4 e Università Ca' Foscari saranno presenti alla due giorni del convegno C.r.e.d.i.t 2024, che declina il loro impegno per la finanza sostenibile e digitale, analiz...

La finanza digitale e l’equity crowdfunding per la sostenibilità. Lo studio di Spoke 4 a Focus ESG

Silvio Vismara e Monica Billio ospiti di Focus ESG per parlare di equity crowdfunding, una forma di finanziamento collettivo in crescita e dal grande potenziale.

Il primo significativo contributo dello Spoke 4 verso il raggiungimento degli obiettivi di sostenibilità e resilienza per le PMI italiane in ambito ESG.

Carmine di Noia, Carlo Favero e Monica Billio ospiti di FocusESG sui temi della sostenibilità del debito.

Come migliorare l’accesso al credito delle imprese: l’impegno di Banca d’Italia e del MEF

Il sistema bancario nazionale è sempre più attento al proprio portafoglio crediti e la valutazione della sostenibilità delle aziende diventa sempre più strategica e senti...

Stimare le emissioni del settore assicurativo e l’impronta carbonica: il nuovo lavoro di ANIA

Autori dello studio Dario Focarelli e Alessandra Pasquoni, rispettivamente Direttore Generale e Responsabile Finanza e Investimenti ANIA.

2024

Il 30 maggio al campus San Giobbe dell'Università Ca' Foscari Venezia si terrà un workshop organizzato nell'ambito del progetto Grins sui modelli di serie temporali per i...

Graduatorie del bando a cascata 2/2023 dello Spoke 4, Università Ca' Foscari Venezia

Pubblicate le graduatorie del secondo bando a cascata indetto dell'Università Ca' Foscari Venezia

Lo Spoke 4 di Grins, con l’Università di Venezia come capofila, promuove nuove opportunità di finanziamento per università ed enti pubblici del Mezzogiorno

L’Università Ca' Foscari Venezia, capofila dello Spoke 4 Finanza Sostenibile ha pubblicato il primo bando a cascata.

2023

All'Università Ca' Foscari Venezia il kick-off meeting dello Spoke 4

Si è tenuto il 3 novembre 2023 la giornata di incontri tra i partecipanti dello Spoke 4 Grins presso il Campus San Giobbe, Università Ca’ Foscari Venezia.

Fondazione GRINS

Growing Resilient,

Inclusive and Sustainable

Galleria Ugo Bassi 1, 40121, Bologna, IT

C.F/P.IVA 91451720378

Finanziato dal Piano Nazionale di Ripresa e Resilienza (PNRR), Missione 4 (Infrastruttura e ricerca), Componente 2 (Dalla Ricerca all’Impresa), Investimento 1.3 (Partnership Estese), Tematica 9 (Sostenibilità economica e finanziaria di sistemi e territori).